Introducción

- Los elementos reconocidos en los estados financieros se cuantifican en términos monetarios. Esto requiere la selección de una base de medición. Una base de medición es una característica identificada—por ejemplo, costo histórico, valor razonable o valor de cumplimiento—del elemento que está siendo medido. La aplicación de una base de medición a un activo o pasivo crea una medida para ese activo o pasivo, así como para cualquier ingreso y gasto relacionado.

- Es probable que la consideración de las características cualitativas de la información financiera útil, unida a la restricción del costo, den lugar a la selección de bases de medición diferentes para activos, pasivos, ingresos y gastos.

- Puede ser necesario, en una Norma, describir cómo implementar la base de medición seleccionada en esa Esa descripción podría incluir:

- la especificación de las técnicas que puedan o deban usarse para estimar una medida aplicando una base de medición concreta;

- la especificación de un enfoque de medición simplificado, que es probable que proporcione información similar a la proporcionada por una base de medición preferente; o

- la explicación de la forma de modificar una base de medición, por ejemplo, excluyendo del valor de cumplimiento de un pasivo el efecto de la posibilidad de que la entidad pueda dejar de cumplir con ese pasivo (riesgo crediticio propio).

Bases de medición

Costo histórico

- Las medidas basadas en el costo histórico proporcionan información monetaria sobre activos, pasivos e ingresos y gastos relacionados, utilizando información procedente, al menos en parte, del precio de la transacción u otro suceso que dio lugar a ellos. A diferencia del valor corriente, el costo histórico no refleja cambios en valores, excepto en la medida en que esos cambios se relacionen con el deterioro del valor de un activo, o un pasivo pasando a ser oneroso [véanse los párrafos 6.7(c) y 6.8(b)].

- El costo histórico de un activo cuando se adquiere o crea es el valor de los costos incurridos en su adquisición o creación, que comprende la contraprestación pagada para adquirir o crear el activo, más los costos de transacción. El costo histórico de un pasivo cuando se incurre en él o es tomado es el valor de la contraprestación recibida para incurrir o tomarlo, menos los costos de la transacción.

- Cuando se adquiere o crea un activo, o se incurre o asume un pasivo como resultado de un suceso que no es una transacción en términos de mercado (véase el párrafo 80), puede no ser posible identificar un costo, o el costo puede no proporcionar información relevante sobre el activo o pasivo. En algunos de estos casos, se usa un valor corriente del activo o pasivo como un costo atribuido en el reconocimiento inicial, y ese costo atribuido se utiliza como punto de partida para la medición posterior a costo histórico.

- El costo histórico de un activo se actualiza a lo largo del tiempo para describir, si procede:

- el consumo del total o parte del recurso económico que constituye el activo (depreciación o amortización);

- los pagos recibidos que extinguen parte o la totalidad del activo;

- el efecto de los sucesos que causan que parte o la totalidad del costo histórico del activo deja de ser recuperable (deterioro de valor); y

- la acumulación (devengo) de intereses para reflejar cualquier componente de financiación del activo.

- El costo histórico de un pasivo se actualiza a lo largo del tiempo para describir, si procede:

- el cumplimiento de la totalidad o parte de la obligación relacionada con el pasivo, por ejemplo, haciendo pagos que extinguen la totalidad o parte del pasivo, o satisfaciendo una obligación de entregar bienes;

- el efecto de sucesos que incrementan el valor de la obligación de transferir los recursos económicos necesarios para satisfacer el pasivo, en la medida en que se haya convertido en oneroso. Un pasivo es oneroso si el costo histórico deja de ser suficiente para describir la obligación para satisfacerlo; y

- la acumulación (devengo) de intereses para reflejar cualquier componente de financiación del pasivo.

- Una forma de aplicar una base de medición de costo histórico, en el caso de activos financieros y pasivos financieros, es medirlos a costo amortizado. El costo amortizado de un activo financiero o un pasivo financiero refleja las estimaciones de flujos de efectivo futuros, descontados a una tasa que se ha determinado en el reconocimiento inicial. Para instrumentos a tasa variable, la tasa descontada se actualiza para reflejar los cambios en la tasa El costo amortizado de un activo financiero o un pasivo financiero se actualiza a lo largo del tiempo para describir los cambios posteriores, tales como la acumulación (devengo) de intereses, el deterioro de valor de un activo financiero y los cobros y pagos.

Valor corriente

- Las mediciones del valor corriente proporcionan información monetaria sobre activos, pasivos, e ingresos y gastos relacionados, usando información actualizada para reflejar las condiciones en la fecha de medición. Debido a la continua actualización, los valores corrientes de activos y pasivos reflejan los cambios, desde la fecha de medición anterior, en las estimaciones de flujos de efectivo y otros factores reflejados en los valores corrientes (véanse los párrafos 14, 6.15 y 6.20). A diferencia del costo histórico, el valor corriente de un activo o pasivo no procede, ni siquiera en parte, del precio de la transacción o de otro suceso que dio lugar al activo o pasivo.

- Las bases de medición de valor corriente incluyen:

- el valor razonable (véanse los párrafos 6.12 a 16);

- el valor en uso para activos y valor de cumplimiento para pasivos (véanse los párrafos 6.17a 20); y

- el costo corriente (véanse los párrafos 6.21 y 6.22).

Valor razonable

- Valor razonable es el precio que se recibiría por vender un activo o que se pagaría por transferir un pasivo en una transacción ordenada entre participantes de mercado, en la fecha de la medición.

- El valor razonable refleja la perspectiva de los participantes del mercado—participantes en un mercado al que tiene acceso la entidad. El activo o pasivo se mide usando los mismos supuestos que los participantes del mercado utilizarían al fijar el precio del activo o pasivo, en el supuesto de que dichos participantes del mercado actuasen en su mejor interés económico.

- En algunos casos, el valor razonable puede determinarse directamente observando precios en un mercado En otros casos, se determina indirectamente usando técnicas de medición, por ejemplo, técnicas de medición basadas en los flujos de efectivo (véanse los párrafos 6.91 a 6.95), reflejando todos los factores siguientes:

- Estimaciones de los flujos de efectivo futuros.

- Posibles variaciones en el importe estimado o calendario de los flujos de efectivo futuros para el activo o pasivo que se está midiendo, causadas por la incertidumbre inherente en los flujos de efectivo.

- El valor temporal del dinero.

- El precio por soportar la incertidumbre inherente a los flujos de efectivo (es decir, una prima de riesgo o descuento de riesgo). El precio de soportar esa incertidumbre depende de su Esto también refleja el hecho de que los inversores generalmente pagarían menos por un activo (y generalmente requieren más por asumir un pasivo) que tiene flujos de efectivo inciertos que por un activo (o pasivo) cuyos flujos de efectivo son ciertos.

- Otros factores, por ejemplo, la liquidez, siempre que los participantes del mercado tendrían en cuenta esos factores en las circunstancias señaladas.

- Los factores mencionados en los párrafos 14(b) y 6.14(d) incluyen la posibilidad de que una contraparte pueda no satisfacer su pasivo a la entidad (riesgo crediticio), o que la entidad pueda no satisfacer su pasivo (riesgo crediticio propio).

- Puesto que el valor razonable no procede, ni siquiera en parte, del precio de la transacción o de otro suceso que dio lugar al activo o pasivo, el valor razonable no se incrementa por los costos de transacción incurridos al adquirir el activo y no disminuye por los costos de transacción tenidos cuando se incurrió o asumió el pasivo. Además, el valor razonable no refleja los costos de transacción en los que se incurriría en la disposición final del activo o en la transferencia o liquidación del pasivo.

Valor en uso y valor de cumplimiento

- El valor en uso es el valor presente de los flujos de efectivo, o de otros beneficios económicos, que una entidad espera obtener del uso de un activo y de su disposición final. El valor de cumplimiento es el valor presente de los flujos de efectivo o de otros beneficios económicos, que una entidad espera verse obligada a transferir a medida que satisface un Los importes de los flujos de efectivo o de otros beneficios económicos incluyen no solo los importes a transferir a la contraparte del pasivo, sino también los importes que la entidad espera verse obligada a transferir a terceros para permitirle satisfacer el pasivo.

- Puesto que el valor en uso y el valor de cumplimiento se basan en flujos de efectivo futuros, no incluyen costos de transacción en el momento de la adquisición de un activo o la asunción de un pasivo. Sin embargo, el valor en uso y el valor de cumplimiento incluyen el valor presente de los costos de transacción que una entidad espera incurrir en la disposición final del activo o en la satisfacción del pasivo.

- El valor en uso y el valor de cumplimiento reflejan los supuestos específicos de la entidad en lugar de los de los participantes del mercado. En la práctica, puede haber, en ocasiones, poca diferencia entre los supuestos que los participantes del mercado usarían y lo que utiliza una entidad por sí misma.

- El valor en uso y el valor de cumplimiento no pueden observarse directamente y se determinan utilizando técnicas de medición basadas en los flujos de efectivo (véanse los párrafos 6.91 a 6.95). El valor en uso y el valor de cumplimiento reflejan los mismos factores descritos para el valor razonable en el párrafo 6.14, pero desde la perspectiva específica de una entidad, en lugar de una perspectiva de los participantes del mercado.

Costo corriente

- El costo corriente de un activo es el costo de un activo equivalente en la fecha de medición, que comprende la contraprestación que se pagaría en la fecha de medición más los costos de transacción en los que se incurriría en esa El costo corriente de un pasivo es la contraprestación que se recibiría para un pasivo equivalente en la fecha de medición menos los costos de transacción en los que se incurriría en esa fecha. El costo corriente, como el costo histórico, son valores de entrada que reflejan precios en el mercado en el que la entidad adquiriría el activo o incurriría en el pasivo. Por ello, es diferente del valor razonable, valor en uso y valor de cumplimiento, que son valores de salida. Sin embargo, a diferencia del costo histórico, el costo corriente refleja condiciones en la fecha de medición.

- En algunos casos el costo corriente no puede determinarse de forma directa observando los precios en un mercado activo y deben determinarse de forma indirecta por otros medios. Por ejemplo, si los precios están disponibles solo para activos nuevos, el costo corriente de un activo usado puede necesitar estimarse ajustando el precio corriente de un activo nuevo para reflejar la edad actual y condición del activo mantenido por la entidad.

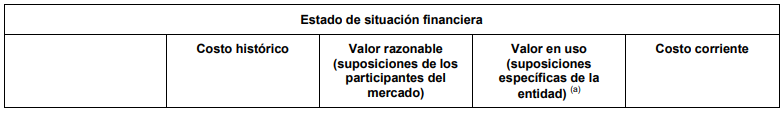

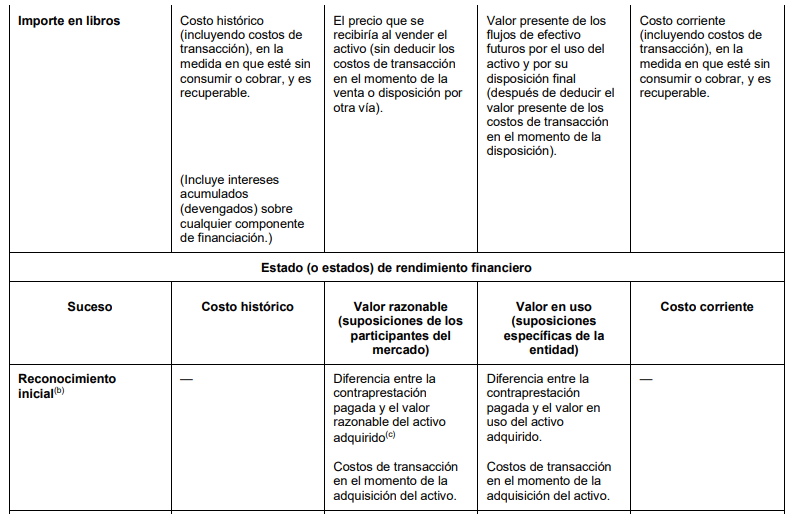

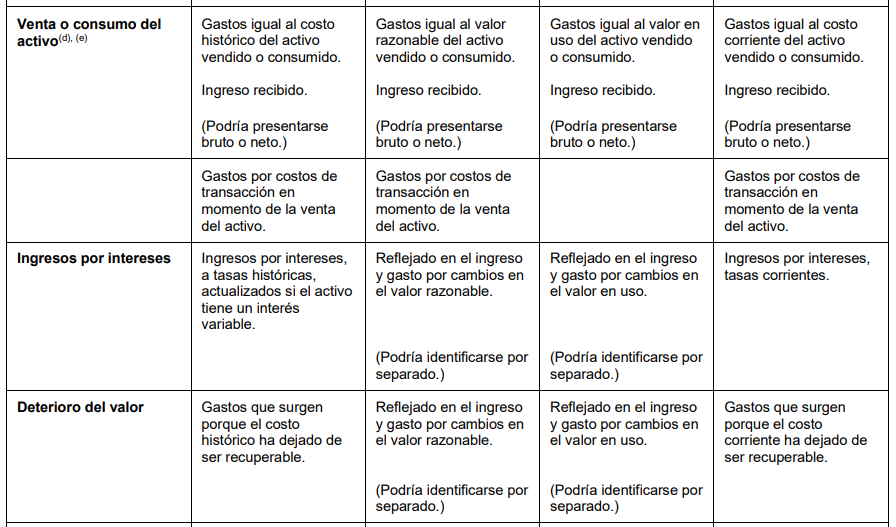

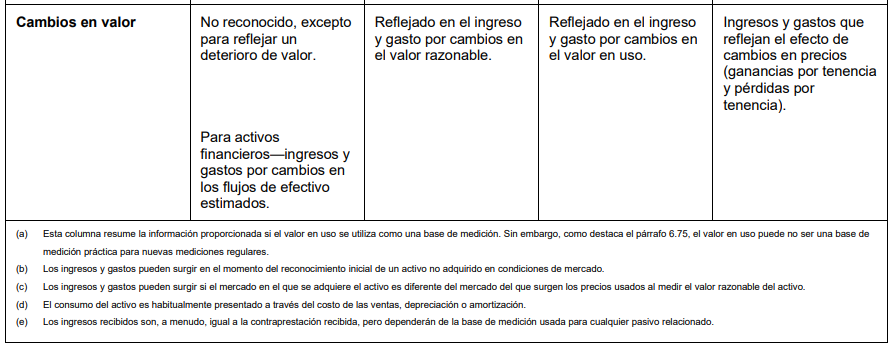

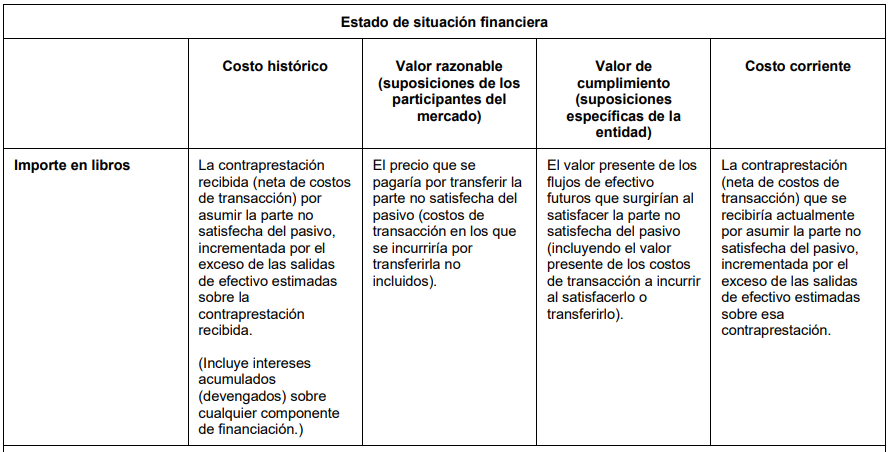

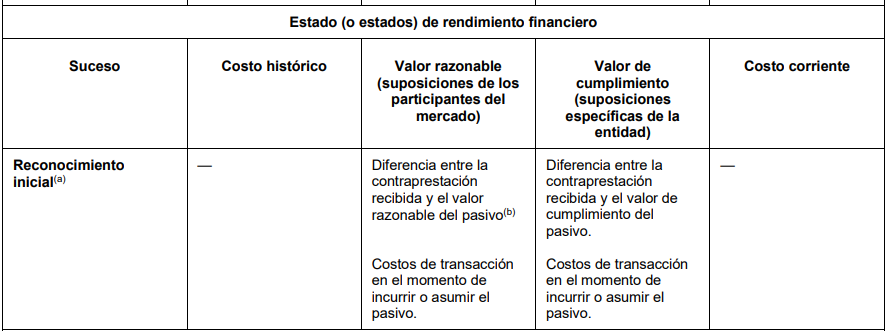

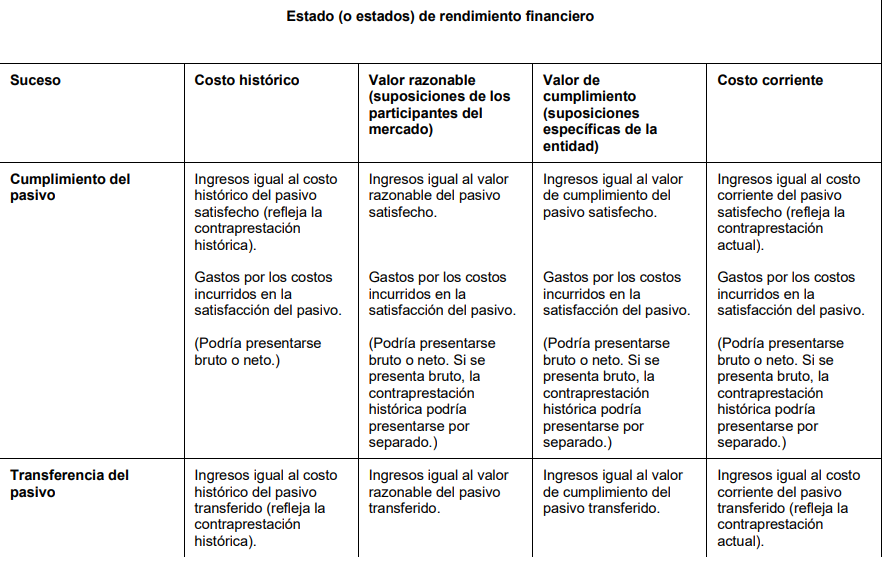

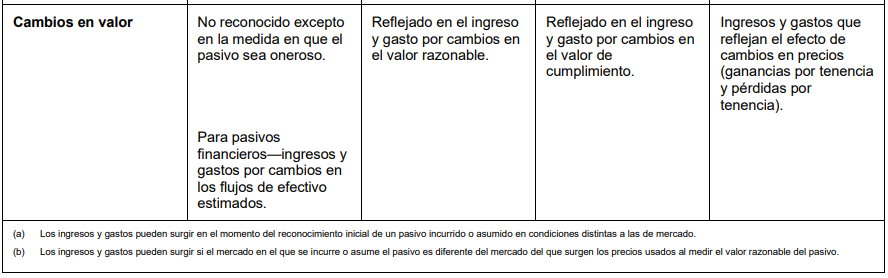

Información proporcionada por bases de medición concretas

- Al seleccionar una base de medición, es importante considerar la naturaleza de la información que producirá la base de medición en el estado de situación financiera y en el estado (o estados) del rendimiento financiero. La Tabla 1 resume esa información y los párrafos 6.24 a 6.42 proporcionan un análisis adicional.

Costo histórico

- La información proporcionada por la medición de un activo o pasivo a costo histórico puede ser relevante para los usuarios de los estados financieros, porque el costo histórico utiliza información procedente, al menos en parte, del precio de la transacción o de otro suceso que dio lugar al activo o pasivo.

- Normalmente, si una entidad adquirió un activo en una transacción reciente en términos de mercado, la entidad espera que el activo proporcionará beneficios económicos suficientes para que la entidad recupere al menos el costo del De forma análoga, si se incurrió o asumió un pasivo como resultado de una transacción reciente en términos de mercado, la entidad espera que el valor de la obligación de transferir recursos económicos para satisfacer el pasivo, normalmente, no será mayor que el valor de la contraprestación recibida menos costos de transacción. Por ello, la medición de un activo o pasivo a costo histórico en estos casos proporciona información relevante sobre el activo o pasivo y el precio de la transacción que dio lugar a ese activo o pasivo.

- Puesto que el costo histórico se reduce para reflejar el consumo de un activo y su deterioro de valor, el importe que se espera recuperar de un activo medido a costo histórico es, al menos, tan grande como su importe en De forma análoga, puesto que el costo histórico de un pasivo se incrementa cuando pasa a ser oneroso, el valor de la obligación de transferir los recursos económicos necesarios para satisfacer el pasivo no es mayor que el importe en libros del pasivo.

- Si un activo distinto de un activo financiero se mide a costo histórico, el consumo o venta del activo, o de parte del activo, da lugar a un gasto medido a costo histórico del activo, o de parte del activo, consumido o vendido.

- El gasto que surge de la venta de un activo se reconoce al mismo tiempo que se reconoce la contraprestación de esa venta como ingreso. La diferencia entre el ingreso y el gasto es el margen resultante de la venta. Los gastos que surgen del consumo de un activo pueden compararse con el ingreso relacionado para proporcionar información sobre márgenes.

- De forma análoga, si se incurrió o asumió un pasivo distinto a un pasivo financiero a cambio de una contraprestación y se mide a costo histórico, la satisfacción de la totalidad o parte del pasivo da lugar a un ingreso medido al valor de la contraprestación recibida por la parte satisfecha. La diferencia entre ese ingreso y el gasto incurrido al satisfacer el pasivo es el margen resultante del cumplimiento.

- La información sobre el costo de los activos vendidos o consumidos, incluyendo los bienes y servicios consumidos de forma inmediata (véase el párrafo 4.8), y sobre la contraprestación recibida, puede tener valor La información puede usarse como un dato de entrada al predecir futuros márgenes de futuras ventas de bienes (incluyendo bienes no mantenidos actualmente por la entidad) y servicios y, por ello, las perspectivas de la entidad de entradas de efectivo netas futuras. Para evaluar las expectativas de una entidad sobre flujos de efectivo futuros, los usuarios de los estados financieros se centran, a menudo, en perspectivas de la entidad para generar márgenes futuros a lo largo de muchos periodos, no solo en sus perspectivas para generar márgenes de bienes ya mantenidos. Los ingresos y gastos medidos a costo histórico pueden tener también valor confirmatorio porque pueden proporcionar información a los usuarios sobre sus predicciones anteriores de los flujos de efectivo o márgenes. La información sobre el costo de los activos vendidos o consumidos puede ayudar también en una evaluación de la eficiencia y eficacia con que la gestión de la entidad ha descargado sus responsabilidades sobre el uso de los recursos económicos de la entidad.

- Por razones similares, la información sobre los intereses acumulados (devengados) sobre activos, y los incurridos por pasivos, medidos a costo amortizado puede tener valor predictivo y confirmatorio.

Valor corriente

Valor razonable

- La información proporcionada por la medición de activos y pasivos a valor razonable puede tener valor predictivo porque el valor razonable refleja las expectativas actuales de los participantes del mercado sobre el importe, calendario e incertidumbre de los flujos de efectivo A estas expectativas se les fija precio de forma que reflejen las preferencias de riesgo actuales de los participantes del mercado. Esa información puede tener también valor confirmatorio, proporcionando información sobre expectativas anteriores.

- Los ingresos y gastos que reflejan las expectativas actuales de los participantes del mercado pueden tener algún valor predictivo, porque estos ingresos y gastos pueden usarse como datos de entrada al predecir ingresos y gastos Estos ingresos y gastos pueden ayudar también en una evaluación de la eficiencia y eficacia con que la gestión de la entidad ha descargado sus responsabilidades sobre el uso de los recursos económicos de la entidad.

- Un cambio en el valor razonable de un activo o pasivo puede proceder de varios factores identificados en el párrafo 6.14. Cuando esos factores tienen características diferentes, la identificación por separado de los ingresos y gastos que proceden de esos factores puede proporcionar información útil a los usuarios de los estados financieros [véase el párrafo 7.14(b)].

- Si una entidad adquiere un activo en un mercado y determina el valor razonable usando precios de diferentes mercados (el mercado en el que la entidad vendería el activo), las diferencias entre los precios en esos dos mercados se reconocen como ingreso cuando se determina el valor razonable por primera vez.

- La venta de un activo o transferencia de un pasivo normalmente sería por la contraprestación de un importe similar a su valor razonable, si la transacción ocurriera en el mercado que fue el origen de los precios usados al medir ese valor razonable. En esos casos, si el activo o pasivo se mide a valor razonable, el ingreso neto o gasto neto que surge en el momento de la venta o transferencia sería, habitualmente, pequeño, a menos que el efecto de los costos de transacción sea significativo.

Valor en uso y valor de cumplimiento

- El valor en uso proporciona información sobre el valor presente de los flujos de efectivo estimados por el uso de un activo y de su disposición final. Esta información puede tener valor predictivo porque puede usarse al evaluar las perspectivas de las entradas de efectivo futuras.

- El valor de cumplimiento proporciona información sobre el valor presente de los flujos de efectivo necesarios estimados para satisfacer un Por ello, el valor de cumplimiento puede tener valor predictivo; concretamente informa que el pasivo se satisfará, en lugar de transferirse o liquidarse mediante una negociación.

- Las estimaciones actualizadas del valor en uso o del valor de cumplimiento combinadas con información sobre estimaciones del importe, calendario e incertidumbre de los flujos de efectivo futuros, pueden también tener valor confirmatorio porque proporcionan información sobre estimaciones previas del valor en uso o del valor de cumplimiento.

Costo corriente

- La información sobre activos y pasivos medidos a costo corriente puede ser relevante porque éste refleja el costo al que un activo equivalente podría adquirirse o crearse en la fecha de medición o la contraprestación que se recibiría por incurrir en o asumir un pasivo equivalente.

- Al igual que el costo histórico, el costo corriente proporciona información sobre el costo de un activo consumido o sobre un ingreso por la satisfacción de pasivos. Esa información puede utilizarse para determinar los márgenes corrientes y puede usarse como un dato de entrada al predecir márgenes futuros. A diferencia del costo histórico, el costo corriente refleja los precios predominantes en el momento de consumo o Cuando los cambios de precios son significativos, los márgenes basados en el costo corriente pueden ser más útiles para predecir márgenes futuros que los basados en el costo histórico.

- Para informar sobre el costo corriente del consumo (o ingreso corriente del cumplimiento), es necesario distinguir el cambio en el importe en libros en el periodo sobre el que se informa en el costo corriente del consumo (o ingreso corriente del cumplimiento), y el efecto de los cambios en los precios. El efecto de un cambio en precios es, en ocasiones, denominado como una «ganancia por tenencia» o » pérdida por tenencia».

Tabla 6.1—Resumen de la información proporcionada por bases de medición concretas

Activos

Pasivos

Factores a considerar al seleccionar una base de medición

- Al seleccionar una base de medición para un activo o pasivo y para los ingresos y gastos relacionados, es necesario considerar la naturaleza de la información que producirá la base de medición en el estado de situación financiera y en el estado (o estados) del rendimiento financiero (véanse los párrafos 23 a 6.42 y la Tabla 6.1), así como otros factores (véanse los párrafos 6.44 a 6.86).

- En la mayoría de los casos, ningún factor determinará qué base de medición debe La importancia relativa de cada factor dependerá de los hechos y circunstancias.

- La información proporcionada por una base de medición debe ser útil a los usuarios de los estados Para lograr esto, la información debe ser relevante y debe representar fielmente lo que pretende representar. Además, la información proporcionada debe, tanto como sea posible, ser comparable, verificable, oportuna y comprensible.

- Como explicaba el párrafo 2.21, el proceso más eficiente y eficaz para aplicar las características cualitativas fundamentales consistiría, habitualmente, en identificar la información más relevante sobre un fenómeno económico. Si esa información no está disponible o no puede proporcionarse de forma que represente fielmente el fenómeno económico, se considerará el tipo de información relevante más próximo. Los párrafos 49 a 6.76 proporciona un análisis adicional del papel desempeñado por las características cualitativas en la selección de una base de medición.

- El análisis de los párrafos 6.49 a 6.76 se centra en los factores que considerar al seleccionar una base de medición para los activos reconocidos y pasivos Parte de ese análisis puede aplicarse al seleccionar una base de medición para la información proporcionada en las notas, tanto para los elementos reconocidos como para los no reconocidos.

- Los párrafos 6.77 a 6.82 tratan factores adicionales a considerar al seleccionar una base de medición en el reconocimiento inicial. Si una base de medición inicial es incongruente con la base de medición posterior, los ingresos y gastos podrían reconocerse, en el momento de la primera medición posterior, solo debido al cambio en la base de medición. El reconocimiento de estos ingresos y gastos puede parecer que representa una transacción u otro suceso cuando, de hecho, no ha ocurrido ningún suceso o transacción. Por ello, la elección de la base de medición, para un activo o un pasivo y los ingresos y gastos relacionados, se determina considerando la medición inicial y la medición posterior.

Relevancia

- La relevancia de la información proporcionada por una base de medición para un activo o pasivo y para los ingresos y gastos relacionados se ve afectada por:

- las características del activo o pasivo (véanse los párrafos 6.50 a 53); y

- la forma en que el activo o pasivo contribuye a los flujos de efectivo futuros (véanse los párrafos 6.54 a 57).

Características del activo o pasivo

- La relevancia de la información proporcionada por una base de medición depende parcialmente de las características del activo o pasivo, en concreto de la variabilidad de los flujos de efectivo y de si el valor del activo o pasivo es sensible a factores de mercado u otros riesgos.

- Si el valor de un activo o pasivo es sensible a factores de mercado u otros riesgos, su costo histórico puede diferir de forma significativa de su valor corriente. Por consiguiente, el costo histórico puede no proporcionar información relevante si la información sobre cambios en el valor es importante para los usuarios de los estados Por ejemplo, el costo amortizado no puede proporcionar información relevante sobre un activo financiero o un pasivo financiero que sea un derivado.

- Además, si se usa el costo histórico, los cambios en el valor se presentan no cuando ese valor cambia, sino cuando tiene lugar un suceso tal como la disposición, deterioro de valor o cumplimiento. Esto podría ser incorrectamente interpretado como que conlleva que todos los ingresos y gastos reconocidos en el momento de ese suceso surgieron entonces, en lugar de a lo largo de los periodos durante lo que se mantuvo el activo o Más aún, puesto que la medición a costo histórico no proporciona información oportuna sobre cambios en el valor, los ingresos y gastos presentados sobre esa base puede carecer de valor predictivo, así como de valor confirmatorio, por no describir el efecto completo de la exposición de la entidad al riesgo que surge por mantener el activo o pasivo durante el periodo sobre el que se informa.

- Los cambios en el valor razonable de un activo o pasivo reflejan los cambios en las expectativas de los participantes del mercado, así como los cambios en sus preferencias de Dependiendo de las características del activo o pasivo que se mide y de la naturaleza de las actividades de negocio de la entidad, la información que refleja esos cambios puede no siempre proporcionar valor predictivo o confirmatorio a los usuarios de los estados financieros. Este puede ser el caso cuando las actividades de negocio de la entidad no implican la venta del activo o la transferencia del pasivo, por ejemplo, si la entidad mantiene activos únicamente para su uso o solo para cobrar flujos de efectivo contractuales o si la entidad debe satisfacer los pasivos por sí misma.

Aportación a los flujos de efectivo futuros

- Como se destacó en el párrafo 14 algunos recursos económicos producen flujos de efectivo directamente; en otros casos, los recursos económicos se usan en combinación para producir flujos de efectivo de forma indirecta. La forma en que se usan los recursos económicos y, por ello, cómo producen flujos de efectivo los activos y pasivos, depende de la naturaleza de las actividades de negocio realizadas por la entidad.

- Cuando una actividad de negocio de una entidad implica el uso de varios recursos económicos que producen flujos de efectivo de forma indirecta, usándose en combinación para producir y comercializar bienes o servicios a los clientes, es probable que el costo histórico o el costo corriente proporcionen información relevante sobre esa actividad. Por ejemplo, las propiedades, planta y equipo se usan habitualmente en combinación con otros recursos económicos de una De forma análoga, los inventarios, habitualmente, no pueden venderse a un cliente, excepto haciendo un uso extensivo de otros recursos económicos de la entidad (por ejemplo, actividades de producción y comercialización). Los párrafos 6.24 a 6.31 y 6.40 a 6.42, explican cómo la medición de estos activos a costo histórico o a costo corriente puede proporcionar información relevante que puede utilizarse para deducir márgenes logrados durante el periodo.

- Para activos y pasivos que producen flujos de efectivo directamente, tales como activos que pueden venderse de forma independiente y sin una penalización económica significativa (por ejemplo, sin interrumpir significativamente la actividad del negocio), la base de medición que proporciona la información más relevante es probable que sea un valor a costo corriente que incorpora estimaciones actuales del importe, calendario e incertidumbre de los flujos de efectivo futuros.

- Cuando una de las actividades de negocio de una entidad implica la gestión de activos financieros y pasivos financieros con el objetivo de recaudar flujos de efectivo contractuales, el costo amortizado puede proporcionar información relevante que puede usarse para determinar el margen del interés acumulado (devengado) sobre los activos y los intereses incurridos sobre los pasivos. Sin embargo, al evaluar si el costo amortizado proporcionará información útil, es también necesario considerar las características del activo financiero o pasivo financiero. El costo amortizado es improbable que proporcione información relevante sobre los flujos de efectivo que dependen de otros factores distintos del principal e intereses.

Representación fiel

- Cuando los activos y pasivos están relacionados de alguna forma, el uso de bases de medición distintas para esos activos y pasivos puede crear una incongruencia de medición (asimetría contable). Si los estados financieros contienen incongruencias de medición, esos estados financieros pueden no representar fielmente algunos aspectos de la situación financiera y rendimiento financiero de la Por consiguiente, en algunas circunstancias, el uso de la misma base de medición para activos y pasivos relacionados puede proporcionar a los usuarios de los estados financieros información que sea más útil que la que procedería del uso de bases de medición diferentes. Esto puede ser particularmente probable cuando los flujos de efectivo procedentes de un activo o pasivo están directamente vinculados a los flujos de efectivo de otro activo o pasivo.

- Como se destacó en los párrafos 13 y 2.18, aunque una representación perfectamente fiel está libre de error, esto no significa que esas medidas deban ser perfectamente precisas en todos los aspectos.

- Cuando una medida no puede determinarse directamente observando los precios en un mercado activo y debe, en su lugar, estimarse surge la incertidumbre en la medición. El nivel de incertidumbre en la medición asociado con una base de medición concreta puede afectar si la información proporcionada por esa base de medición facilita una representación fiel de la situación financiera y rendimiento financiero de una entidad. Un alto nivel de incertidumbre en la medición no impide, necesariamente, el uso de una base de medición que proporcione información Sin embargo, en algunos casos, el nivel de incertidumbre en la medición es tan alto que la información proporcionada por una base de medición puede no proporcionar una representación suficientemente fiel (véase el párrafo 2.22). En estos casos, es apropiado considerar la selección de una base de medición diferente que diera lugar también a información relevante.

- La incertidumbre en la medición es distinta de la incertidumbre sobre el desenlace y de la incertidumbre sobre la existencia:

- La incertidumbre sobre el desenlace surge cuando existe incertidumbre sobre el importe o calendario de cualquier entrada o salida de beneficios económicos que procederán de un activo o pasivo.

- La incertidumbre sobre la existencia surge cuando es incierto si existe un activo o un pasivo. Los párrafos 5.12 a 5.14 analizan cómo la incertidumbre sobre la existencia puede afectar las decisiones sobre si una entidad reconoce un activo o pasivo cuando es incierto que ese activo o pasivo exista.

- La presencia de incertidumbre sobre el desenlace o de incertidumbre sobre la existencia puede, en ocasiones, contribuir a la incertidumbre en la medición. Sin embargo, la incertidumbre sobre el desenlace o incertidumbre sobre la existencia no necesariamente da lugar a incertidumbre en la medición. Por ejemplo, si el valor razonable de un activo puede determinarse observando los precios en un mercado activo, no se asocia ninguna incertidumbre en la medición con la medición de ese valor razonable, incluso si es incierto cuánto efectivo proporcionará finalmente el activo y, por ello, exista incertidumbre sobre el desenlace.

Características cualitativas de mejora y la restricción del costo

- Las características cualitativas de mejora sobre la comparabilidad, comprensibilidad y verificabilidad, y la restricción del costo, tienen implicaciones para la selección de una base de medición. Los siguientes párrafos analizan esas implicaciones. Los párrafos 6.69 a 6.76 analizan implicaciones adicionales a bases de medición La característica cualitativa de mejora de la oportunidad no tiene implicaciones específicas para la medición.

- Al igual que el costo restringe otras decisiones de la información financiera, también restringe la selección de una base de medición. Por ello, al seleccionar una base de medición, es importante considerar si resulta probable que los beneficios de la información, proporcionada a los usuarios de los estados financieros por esa base de medición, justifiquen los costos de proporcionar y utilizar esa información.

- Por consiguiente, el uso de las mismas bases de medición para los mismos elementos, ya sea de un periodo a otro dentro de una entidad que informa o de un solo periodo entre entidades, puede ayudar a hacer los estados financieros más comparables.

- Un cambio en la base de medición puede hacer los estados financieros menos comprensibles. Sin embargo, un cambio puede justificarse si otros factores pueden tener más peso que la reducción en comprensibilidad; por ejemplo, si el cambio da lugar a información más relevante. Si se realiza un cambio, los usuarios de los estados financieros pueden necesitar información explicativa que les permita comprender el efecto de dicho cambio.

- La comprensibilidad depende parcialmente de cuántas bases de medición se usan y de si estas cambian a lo largo del tiempo. En general, si se usan más bases de medición en un conjunto de estados financieros, la información resultante pasa a ser más compleja (y, por ello, menos comprensible), y los totales y subtotales del estado de situación financiera y el estado (o estados) del rendimiento financiero pasan a ser menos Sin embargo, podría ser apropiado usar más bases de medición si eso fuera necesario para proporcionar información útil.

- La verificabilidad se mejora con el uso de bases de medición que dan lugar a medidas que pueden ser corroboradas de forma independiente, ya sea directamente, por ejemplo, observando precios, o indirectamente, por ejemplo, mediante la comprobación de los datos de entrada a un modelo. Si una medición no puede verificarse, los usuarios de los estados financieros pueden necesitar información explicativa que les permita comprender cómo se determinó esa medición. En algunos de estos casos, puede ser necesario especificar el uso de una base de medición diferente.

Costo histórico

- En muchas situaciones, es más simple, y por ello, menos costoso, medir el costo histórico que el valor Además, las medidas determinadas aplicando la base de medición del costo histórico son, generalmente, bien comprendidas y, en muchos casos, verificables.

- Sin embargo, la estimación del consumo y la identificación y medición de las pérdidas por deterioro de valor o de los pasivos onerosos puede ser subjetiva. Por ello, el costo histórico de un activo o pasivo puede, en ocasiones, ser tan difícil de medir o verificar como un valor corriente.

- Con el uso de una base de medición del costo histórico, los activos o pasivos idénticos que se adquieren o se incurren en momentos distintos pueden presentarse en los estados financieros por importes muy diferentes. Esto puede reducir la comparabilidad, de un periodo a otro para una entidad que informa y de un solo periodo entre entidades.

Valor corriente

- Puesto que el valor razonable se determina desde la perspectiva de los participantes del mercado, no desde la perspectiva específica de una entidad, y es independiente de cuándo se adquirió el activo o se incurrió en el pasivo, activos y pasivos idénticos medidos a valor razonable se medirán, en principio, por el mismo importe por entidades que tengan acceso a los mismos Esto puede mejorar la comparabilidad, de un periodo a otro para una entidad que informa y en un solo periodo entre entidades. Por el contrario, puesto que el valor en uso y el valor de cumplimiento reflejan la perspectiva específica de una entidad, esas mediciones podrían diferir para activos y pasivos idénticos en entidades distintas. Esas diferencias pueden reducir la comparabilidad, concretamente si los activos o pasivos contribuyen a los flujos de efectivo de una forma similar.

- Si el valor razonable de un activo o pasivo puede determinarse directamente observando los precios en un mercado activo, el proceso de medición del valor razonable es de bajo costo, simple y fácil de comprender; y el valor razonable puede verificarse a través de la observación directa.

- Las técnicas de valoración, que incluyen en ocasiones el uso de técnicas de medición basadas en los flujos de efectivo, pueden ser necesarias para estimar el valor razonable cuando no puede observarse directamente en un mercado activo y son, generalmente, necesarias al determinar el valor en uso y el valor de cumplimiento. Dependiendo de las técnicas usadas:

- la estimación de los datos de entrada y la aplicación de la técnica de valoración pueden ser costosas y complejas.

- los datos de entrada del proceso pueden ser subjetivos y puede ser difícil verificar los datos de entrada y la validez del proceso Por consiguiente, las medidas de activos o pasivos pueden diferir. Eso reduciría la comparabilidad.

- En muchos casos, el valor en uso no puede determinarse de forma significativa para un activo individual que se usa en combinación con otros activos. En su lugar, el valor en uso se determina para un grupo de activos y el resultado puede, entonces, necesitar ser asignado a activos Este proceso puede ser subjetivo y arbitrario. Además, las estimaciones del valor en uso para un activo pueden reflejar inadvertidamente el efecto de sinergias con otros activos del grupo. Por ello, la determinación del valor en uso de un activo usado en combinación con otros activos puede ser un proceso costoso y su complejidad y subjetividad reducen la verificabilidad. Por estas razones, el valor en uso puede no ser una base de medición práctica para las nuevas mediciones que se hagan de forma regular para estos activos. Sin embargo, puede ser útil para nuevas mediciones ocasionales de activos, por ejemplo, cuando se usa en una prueba de deterioro de valor para determinar si el costo histórico es totalmente recuperable.

- Con el uso de una base de medición del costo corriente, los activos o pasivos idénticos que se adquieren o se incurren en momentos distintos se presentan en los estados financieros por los mismos importes. Esto puede mejorar la comparabilidad, de un periodo a otro para una entidad que informa y en un solo periodo entre Sin embargo, la determinación del costo corriente puede ser compleja, subjetiva y costosa. Por ejemplo, como se destacó en el párrafo 6.22, puede ser necesario estimar el costo corriente de un activo ajustando el precio corriente de un activo nuevo para reflejar la edad actual y condición del activo mantenido por la entidad. Además, debido a los cambios en tecnología y cambios en las prácticas de negocio, muchos activos no se sustituirían con activos idénticos. Por ello, se requeriría un ajuste subjetivo adicional al precio corriente de un activo nuevo para estimar el costo corriente de un activo equivalente al activo existente. Asimismo, la separación de los cambios en los importes en libros a costo corriente entre el costo corriente del consumo y el efecto de los cambios en precios (véase el párrafo 6.42) puede ser complejo y requerir el uso de supuestos arbitrarios. Debido a estas dificultades, las medidas a costo corriente pueden carecer de verificabilidad y comprensibilidad.

Factores específicos en la medición inicial

- Los párrafos 6.43 a 6.76 tratan los factores que considerar al seleccionar una base de medición, tanto en el reconocimiento inicial como posteriormente. Los párrafos 6.78 a 6.82 tratan algunos factores adicionales a considerar en el reconocimiento inicial.

- En el reconocimiento inicial, el costo de un activo adquirido o un pasivo incurrido, como resultado de un suceso que es una transacción en condiciones de mercado, es normalmente similar a su valor razonable en esa fecha, a menos que los costos de transacción sean significativos. No obstante, incluso si los dos importes son similares, es necesario describir qué base de medición se usa en el reconocimiento inicial. Si, posteriormente, se va a usar el costo histórico, esa base de medición es también apropiada en el reconocimiento inicial. De forma análoga, si, un costo corriente se va a utilizar posteriormente, es también normalmente apropiado en el reconocimiento El uso de la misma base de medición para el reconocimiento inicial y la medición posterior evita el reconocimiento de los ingresos o gastos que, en el momento de la primera medición posterior, surgen debido únicamente al cambio en la base de medición (véase el párrafo 6.48).

- Cuando una entidad adquiere un activo o incurre en un pasivo, a cambio de transferir otro activo o pasivo como resultado de una transacción en condiciones de mercado, la medida inicial del activo adquirido o el pasivo incurrido determina si cualquier ingreso o gasto surge de la transacción. Cuando un activo o pasivo se mide al costo, no surge ningún ingreso o gasto en el reconocimiento inicial, a menos que los ingresos o gastos procedan de la baja en cuentas del activo o pasivo transferido, o bien que el activo esté deteriorado o el pasivo sea oneroso.

- Los activos pueden adquirirse o los pasivos pueden incurrirse, como resultado de un suceso que sea una transacción en condiciones de Por ejemplo:

- el precio de transacción puede verse afectado por las relaciones entre las partes o por problemas financieros u otra forma de presión de una de las partes;

- un activo puede concederse a la entidad sin costo por un gobierno o haber sido donado a la entidad por un tercero;

- un pasivo puede imponerse por legislación o regulación; o

- un pasivo para pagar una compensación o una penalización puede surgir de una actuación irregular.

- En estos casos, la medición del activo adquirido, o del pasivo incurrido, a su costo histórico puede no proporcionar una representación fiel de los activos y pasivos de la entidad y de cualquier ingreso o gasto que surja de la transacción u otro suceso. Por ello, puede ser apropiado medir el activo adquirido, o el pasivo incurrido, al costo atribuido, como se describe en el párrafo 6. Todas las diferencias entre ese costo atribuido y cualquier consideración entregada o recibida se reconocerían como ingreso o gasto en el reconocimiento inicial.

- Cuando los activos se adquieren, o se incurre en pasivos, como resultado de un suceso que no es una transacción en condiciones de mercado, necesitan identificarse y considerarse todos los aspectos relevantes de la transacción u otro suceso. Por ejemplo, puede ser necesario reconocer otros activos, otros pasivos, aportaciones de los tenedores de patrimonio, derechos de los acreedores o distribuciones a los tenedores de derechos sobre el patrimonio para representar fielmente la esencia del efecto de la transacción u otro suceso sobre la situación financiera de la entidad (véanse los párrafos 59 a 4.62) y cualquier efecto relacionado sobre el rendimiento financiero de la entidad.

Más de una base de medición

- En algunas ocasiones, la consideración de los factores descritos en los párrafos 6.43 a 6.76 puede llevar a la conclusión de que se necesita más de una base de medición para un activo o pasivo, así como para los ingresos y gastos relacionados, con el fin de proporcionar información relevante que represente fielmente la situación financiera de la entidad y su rendimiento financiero.

- En muchos casos, la forma más comprensible de proporcionar esa información es:

- utilizar una base de medición única tanto para el activo o pasivo en el estado de situación financiera como para los ingresos y gastos relacionados en el estado (o estados) del rendimiento financiero; y

- proporcionar en las notas información adicional aplicando una base de medición diferente.

- Sin embargo, en algunos casos, esa información es más relevante, o da lugar a una representación más fiel de la situación financiera de la entidad y su rendimiento financiero, a través del uso de:

- una base de medición de un valor corriente para el activo o el pasivo en el estado de situación financiera; y

- una base de medición diferente para los ingresos y gastos relacionados en el estado del resultado del periodo10(véanse los párrafos 7.17 y 7.18).

Al seleccionar esas bases de medición, es necesario considerar los factores analizados en los párrafos 6.43 a 6.76.

- En estos casos, los ingresos totales y los gastos totales que surgen en el periodo desde el cambio en el valor corriente del activo o pasivo se separan y clasifican (véanse los párrafos 14 a 7.19) de forma que:

- el estado del resultado del periodo incluye los ingresos y gastos medidos aplicando la base de medición seleccionada para ese estado; y

- el otro resultado integral incluye todos los ingresos o gastos En consecuencia, el otro ingreso integral acumulado relacionado con ese activo o pasivo es igual a la diferencia entre:

- el importe en libros del activo o el pasivo en el estado de situación financiera; y

- el importe en libros que habría sido determinado aplicando la base de medición seleccionada para el estado del resultado del periodo.

Medición del patrimonio

- El importe en libros total del patrimonio (patrimonio total) no se mide directamente. Es igual al total del importe en libros de todos los activos reconocidos menos el total de los importes en libros de todos los pasivos reconocidos.

- Puesto que los estados financieros con propósito general no están diseñados para mostrar el valor de una entidad, el importe en libros total del patrimonio no será igual, generalmente, a:

- el valor de mercado agregado de los derechos sobre el patrimonio sobre la entidad;

- el importe que podría obtenerse por la venta de la entidad como un todo, bajo la hipótesis de negocio en marcha; o

- el importe que podría obtenerse por la venta de todos los activos de la entidad y la liquidación de todos sus pasivos.

- Aunque el patrimonio total no se mide directamente, puede ser apropiado medir directamente el importe en libros de algunas clases individuales de patrimonio (véase el párrafo 4.65), así como algunos componentes de patrimonio (véase el párrafo 4.66). No obstante, puesto que el patrimonio total se mide como un residuo, al menos una clase dentro del patrimonio no puede medirse directamente. De forma análoga, al menos un componente de patrimonio no puede medirse directamente.

- El importe en libros total de una clase individual de patrimonio o componente de patrimonio es normalmente positiva, pero puede ser negativa en algunas De forma análoga, el patrimonio total es generalmente positivo, pero puede ser negativo, dependiendo de qué activos y pasivos se reconocen y de cómo se miden.

Técnicas de medición basadas en los flujos de efectivo

- En algunas ocasiones, una medida no puede ser observada directamente. En algunos de estos casos, una forma de estimar la medida es usando técnicas de medición basadas en los flujos de efectivo. Estas técnicas no son bases de medición. Son técnicas usadas al aplicar una base de medición. Por ello, al utilizar esta técnica, es necesario identificar qué base de medición se usa y la medida en que la técnica refleja los factores aplicables a esa base de medición. Por ejemplo, si la base de medición es el valor razonable, los factores aplicables son los descritos en el párrafo 6.14.

- Las técnicas de medición basadas en los flujos de efectivo pueden usarse al aplicar una base de medición modificada, por ejemplo, el valor de cumplimiento modificado para excluir el efecto de la posibilidad de que la entidad pueda dejar de cumplir un pasivo (riesgo crediticio propio). La modificación de las bases de medición puede, en ocasiones, dar lugar a información que es más relevante para los usuarios de los estados financieros o que puede ser menos costosa de producir y de Sin embargo, las bases de medición modificadas pueden también ser más difícil de comprender para los usuarios de los estados financieros.

- La incertidumbre sobre el resultado [véase el párrafo 6.61(a)] surge de las incertidumbres sobre el importe o calendario de los flujos de efectivo futuros. Esas incertidumbres son características importantes de activos y Al medir un activo o pasivo por referencia a estimaciones de flujos de efectivo futuros inciertos, un factor a considerar es las posibles variaciones en el importe o el calendario estimados de los flujos de efectivo [véase el párrafo 6.14(b)]. Esas variaciones se consideran al seleccionar un único importe dentro del rango de flujos de efectivo posibles. El importe seleccionado es en sí mismo, en ocasiones, el importe de un desenlace posible, pero esto no es siempre el caso. El importe que proporciona la información más relevante es habitualmente uno que procede de la parte central del rango (una estimación central). Estimaciones centrales diferentes proporcionan información distinta. Por ejemplo:

- El valor esperado (el promedio ponderado de la probabilidad, también conocida como media estadística) refleja el rango total de desenlaces posibles y concede más peso a los que sean más El valor esperado no pretende predecir la entrada o salida final de efectivo u otros beneficios económicos procedentes de ese activo o pasivo.

- El importe máximo que es más probable que ocurra a que no ocurra (similar a la media estadística) indica que la probabilidad de una pérdida posterior no es mayor del 50% y que la probabilidad de una ganancia posterior es mayor del 50%.

- El resultado más probable (el modo estadístico) es la entrada o salida última más probable que surge de un activo o pasivo.

94. Una estimación central depende de estimaciones de los flujos de efectivo futuros y de las posibles variaciones en sus importes o No capta el precio por tener la incertidumbre que el último resultado pueda diferir de esa estimación central [que es el factor descrito en el párrafo 6.14(d)].

95. Ninguna estimación central proporciona información completa sobre el rango de desenlaces posibles. Por ello, los usuarios pueden necesitar información sobre el rango de resultados posibles.